高空作業(yè)平臺租賃服務(wù)能力升級擴建項目可行性研究報告

思瀚產(chǎn)業(yè)研究院 2022-10-11

1、項目基本情況

隨著我國現(xiàn)代化水平不斷提高�����、經(jīng)濟總量穩(wěn)步增長�����,高空作業(yè)平臺作為工程 施工機械化的重要裝備��,其應(yīng)用領(lǐng)域快速向各行業(yè)延伸并形成了行業(yè)需求不斷擴 大的趨勢�。隨著建筑工程、裝備制造����、電力行業(yè)�、倉儲物流、市政工程���、軍事工 程等領(lǐng)域中高空作業(yè)平臺普及率的逐步提升��,驅(qū)動了高空作業(yè)平臺需求的不斷增 長�����。目前高空作業(yè)平臺租賃業(yè)在國內(nèi)尚處于成長期����,發(fā)展空間很大����。

高空作業(yè)平臺由于自身的經(jīng)濟、安全及高效等特點����,對腳手架�����、吊籃等傳統(tǒng) 登高設(shè)備形成很強的替代效應(yīng)����。比如高空作業(yè)平臺與腳手架的使用環(huán)境有部分重 合�����,在高度有限的場館和高架橋建設(shè)施工環(huán)境中有顯著優(yōu)勢��。與傳統(tǒng)采用搭設(shè)腳手架的施工方式相比���,高空作業(yè)平臺可大幅提升工作效率�����,提高施工的安全性��, 大幅減少人工費用����。 本項目將擴大公司高空作業(yè)平臺的租賃服務(wù)能力,有助于調(diào)整公司的整體產(chǎn) 品結(jié)構(gòu)��,推進長期戰(zhàn)略持續(xù)落地����。

本項目建設(shè)單位為浙江華鐵大黃蜂建筑機械設(shè) 備有限公司(下稱華鐵大黃蜂),是華鐵應(yīng)急的全資子公司����,在國內(nèi)為特大型央 企及各類建筑工程施工單位���,包括消防管道安裝�、地鐵基坑施工���、市政園林維護�����、 機場和展館施工���、房屋修繕、外墻修繕和影視拍攝等多元化場景��,提供優(yōu)質(zhì)高效 的高空作業(yè)設(shè)備租賃服務(wù)。

截至 2022 年 9 月 30 日����,公司在全國建設(shè)有 180 余個 網(wǎng)點,形成覆蓋全國的業(yè)務(wù)運營網(wǎng)絡(luò)��。此外�����,華鐵大黃蜂與世界頂尖的機械工程 設(shè)備制造企業(yè)已經(jīng)形成良好的戰(zhàn)略合作伙伴關(guān)系�,與公司現(xiàn)有租賃設(shè)備形成良好 互補,進一步提升市場占有率��。

2���、項目實施的必要性分析

(1)高空作業(yè)平臺具備獨特的競爭優(yōu)勢

高空作業(yè)平臺是一種新型的登高施工設(shè)備��,能將作業(yè)人員����、工具�、材料等通 過平臺安全舉升到高處位置進行施工、安裝、維修等工作����。

高空作業(yè)平臺起升后 有較高的穩(wěn)定性,寬大的作業(yè)平臺和較高的承載能力能夠擴大高空作業(yè)范圍并適 合多人同時作業(yè)���。它將人們從危險���、辛苦的工作環(huán)境中解放出來,提高高空作業(yè) 效率�,降低事故發(fā)生概率,保障作業(yè)人員安全��,是一種安全����、高效的高空作業(yè)工 具��。

高空作業(yè)平臺長期發(fā)展的核心驅(qū)動力在于其安全�、經(jīng)濟、高效的特點順應(yīng)了 人類社會的發(fā)展��,滿足了人們對于更優(yōu)產(chǎn)品的追求���。自 2015 年以來����,國內(nèi)市場 高空作業(yè)平臺的安全性、經(jīng)濟性和效率逐步步入一個拐點期����,行業(yè)取得爆發(fā)式發(fā) 展,一方面得益于高空作業(yè)平臺安全性和經(jīng)濟性優(yōu)勢的日益凸顯�����,不斷實現(xiàn)對傳 統(tǒng)高空作業(yè)車和腳手架等登高設(shè)備替代��,另一方面得益于市場的逐步培育����,應(yīng)用 領(lǐng)域滲透不斷加深、拓寬�。

①安全系數(shù)更高

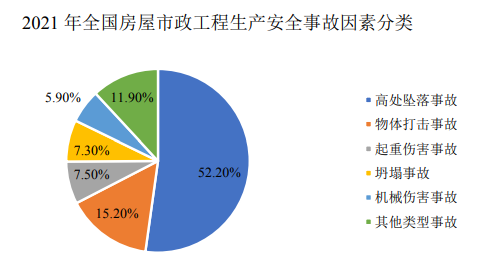

國內(nèi)高空墜落事故占房屋市政工程生產(chǎn)安全事故的一半以上,高空作業(yè)平臺 安全性極高可有效避免事故���。建筑施工過程中安全問題十分突出�����,據(jù)住建部披露 統(tǒng)計��,2017-2019 年房屋市政工程生產(chǎn)安全事故呈逐年上升趨勢�,其中高空墜落 事故 2017 年、2018 年���、2019 年分別發(fā)生 331�����、383 和 415 起�����,占比分別為 47.8%��、 56.4%和 53.69%,高空作業(yè)工具的不規(guī)范使用是導(dǎo)致事故發(fā)生的主要原因��。2021 年�����,高處墜落事故依舊是導(dǎo)致我國房屋市政工程安全事故的第一大原因�,占比超 過 50%。

數(shù)據(jù)來源:住建部官網(wǎng)

從安全性能看,高空作業(yè)平臺能夠減少勞動強度和人力成本�,并保障建筑工 人的安全。安全問題不僅關(guān)乎工人生命安全����,同時會給施工方帶來輿論壓力和不低的賠償金支出。相比而言��,高空作業(yè)平臺作為大型機械設(shè)備���,可將人員或物品 放置在工作籃中�,工作籃通過機器的調(diào)平機構(gòu)在伸縮臂變幅過程中自始至終保持 水平���,形成更為穩(wěn)定和安全的操作環(huán)境��。

②節(jié)省人工�����、縮短工期

高空作業(yè)平臺無需拆建�����,能夠節(jié)省工期�。根據(jù)設(shè)備租賃研究中心報道,對一 面長 12 米�����、高 11 米的墻面進行清潔�,采用高空作業(yè)平臺相比腳手架施工效率可 提升 80%且減少一半人工。高空作業(yè)平臺偏建筑后周期����,自身的周期波動性較小, 需求相對穩(wěn)定����。

從效率看,與傳統(tǒng)吊籃等高空作業(yè)工具相比��,如今高空作業(yè)平臺 更加靈活�,能夠顯著加快施工進度、簡化惡劣環(huán)境下的施工進程���。雖然相比于傳 統(tǒng)腳手架,高空作業(yè)車的設(shè)備租賃費要高出許多��,但是卻節(jié)約了大半的人工費用�, 在綜合成本上具備優(yōu)勢���。

據(jù)建筑業(yè)協(xié)會統(tǒng)計,腳手架在建筑工程中的邊際成本有其邊界點�����,雖然腳手 架的初始成本較低�����,但 8~10 米以上就不再有經(jīng)濟性優(yōu)勢��。隨著高度的升高����,高 空作業(yè)平臺的成本不變,而腳手架一方面對底部結(jié)構(gòu)強度的要求提高�,另一方面 還要向上不斷搭建新的作業(yè)平臺,材料和人工都要持續(xù)增加�����,邊際成本不斷增強�。

此外,我國勞動力人力成本上漲不斷抬高腳手架搭建成本���。以高空作業(yè)最頻 繁的建筑業(yè)為例�,2008-2021 年間建筑業(yè)人員平均工資復(fù)合增長率達到 10.28%, 而采用高空作業(yè)平臺一方面可以減少人員雇傭���,另一方面縮短工期��、提高效率�, 兩方面共同作用使得高空作業(yè)平臺的總體人力成本顯著低于傳統(tǒng)的腳手架����,其經(jīng) 濟優(yōu)勢將隨人力成本的上升更加凸顯。

數(shù)據(jù)來源:國家統(tǒng)計局

(2)豐富公司產(chǎn)品體系����,滿足客戶多樣化需求

公司主營業(yè)務(wù)為工程機械及設(shè)備租賃,所供租賃的產(chǎn)品按基礎(chǔ)種類分主要包 括鋼支撐類�����、腳手架類�、貝雷類及高空作業(yè)平臺。支護設(shè)備應(yīng)用于建筑施工過程 中�,為施工場所提供支撐和保護的作用。在下游建筑施工領(lǐng)域中,公司的設(shè)備主 要應(yīng)用于城市軌道交通�、交通橋梁和民用建筑等工程的建筑施工領(lǐng)域�����。

公司在出 租設(shè)備的同時���,根據(jù)客戶的個性化需求��,為客戶提供成套方案優(yōu)化以及安裝服務(wù)����, 既滿足客服需求���,又提升了服務(wù)的附加值���。 高空作業(yè)平臺的應(yīng)用領(lǐng)域很廣,客戶群體包括建筑施工公司���、物業(yè)管理公司�����、 設(shè)備安裝公司����、保潔公司、廣告公司�、機場公司����、地鐵公司、船舶建造公司���、飛 機制造公司��、大型設(shè)備安裝公司和倉儲物流公司等���。另有大量不同行業(yè)的客戶, 具有偶發(fā)性的高處作業(yè)需求����,其一般通過租賃商租借設(shè)備使用。該部分客戶群體 與公司的現(xiàn)有客戶群體有所重合��。

高空作業(yè)平臺在大型工程項目中用量較大�,規(guī)模較小的租賃公司受限于設(shè)備 規(guī)模和品種等因素,較難與大型項目進行匹配。隨著現(xiàn)代建筑業(yè)工程條件的多樣 化和環(huán)境的復(fù)雜化����,施工方對設(shè)備的規(guī)格、種類也提出更高的要求��。新一輪產(chǎn)業(yè) 變革和模式創(chuàng)新正在孕育興起���,建筑物資租賃行業(yè)傳統(tǒng)的純租賃經(jīng)營模式和產(chǎn)品 已無法跟上時代潮流。

為了更好滿足終端客戶的多樣化需求�,本募投項目將進一步擴大公司高空作 業(yè)平臺的規(guī)模,在原有的設(shè)備租賃的基礎(chǔ)上進一步提升產(chǎn)品種類豐富度����,響應(yīng)市 場需求的同時也進一步提升公司的競爭力和盈利能力,鞏固公司在高空作業(yè)平臺 租賃行業(yè)的領(lǐng)先地位�����。

(3)增強資金實力�,加速落地公司戰(zhàn)略

全球高空作業(yè)平臺制造商集中度較高,海外龍頭企業(yè)占據(jù)一定份額�。根據(jù) 《Access International》統(tǒng)計顯示,2015-2019 年全球前 10 制造商銷售額占比超 70%�����,全球前 20 制造商銷售額超 90%。

近年來����,中國企業(yè)進步明顯,2021 年較 2019 年銷售額均呈現(xiàn)大幅增長�����。2022 年�����,中國高空作業(yè)平臺租賃商全球排名整 體有所提升����,中國有 3 家企業(yè)上榜全球高空作業(yè)平臺租賃商前十強。 設(shè)備規(guī)模方面��,公司位列國內(nèi)高空作業(yè)平臺第一梯隊�����。公司重點布局高空作 業(yè)平臺租賃業(yè)務(wù)��,主要租賃產(chǎn)品包括剪叉式、曲臂式和直臂式�����。截至 2022 年 9 月末�,公司高空作業(yè)平臺管理規(guī)模達 6.7 萬臺,較 2021 年末新增 2 萬臺����,增長 42%�。管理設(shè)備規(guī)模已占據(jù)國內(nèi)第二,對應(yīng)市占率約 15%��。

運營中心方面�,截至 2022 年 9 月 30 日,公司全國運營中心突破 180 個�,較 2021 年末新增超過 30 個,新增門店主要集中在一線城市的鄉(xiāng)縣地區(qū)或二三線城 市����。

通過前期網(wǎng)點鋪設(shè),公司已初步形成網(wǎng)絡(luò)效應(yīng)�����,基于密集的網(wǎng)絡(luò)布局有效縮 短服務(wù)半徑,提高服務(wù)效率并降低服務(wù)成本�。公司中小客戶數(shù)量占比穩(wěn)定在 99%, 在中小客戶群體中充分建立品牌效應(yīng)�,形成先發(fā)優(yōu)勢。

在市場形勢方面�,國內(nèi)的高空作業(yè)平臺行業(yè)集中度有望進一步提升。設(shè)備租 賃商通過管理設(shè)備規(guī)模提升��,將進一步提升用戶體驗���,并持續(xù)優(yōu)化全國網(wǎng)點布局 及數(shù)字化管理能力���,形成規(guī)模化優(yōu)勢����,進一步搶占市場份額,本募投項目大部分 募集資金將用于購置高空作業(yè)平臺��,通過較多數(shù)量的租賃設(shè)備��,以及營運網(wǎng)點的 進一步鋪設(shè)����,打造先發(fā)優(yōu)勢��,加速占據(jù)市場空間�。 同時����,資金實力的增強有利于提升公司整體信譽及市場形象,加速落地公司 輕資產(chǎn)�、數(shù)字化等長期戰(zhàn)略。

3���、項目實施的可行性分析

(1)行業(yè)增量空間巨大�,成本優(yōu)勢明顯

①全球市場穩(wěn)健增長

全球高空作業(yè)平臺市場規(guī)模近千億元�����,整體呈穩(wěn)健增長趨勢�����,其中歐美地區(qū) 是最主要的市場��。歐美國家經(jīng)過多年發(fā)展���,高空作業(yè)平臺市場已進入成熟期���,目 前是全球最大的高空作業(yè)平臺消費市場,其發(fā)展規(guī)模全球領(lǐng)先���,主要有以下三個 驅(qū)動因素:

第一���,歐美國家巨大的經(jīng)濟總量創(chuàng)造了大量的高空作業(yè)平臺應(yīng)用需求,高人 均資本占有率為高空作業(yè)平臺的普及提供了物質(zhì)基礎(chǔ)�;

第二,歐美國家在生產(chǎn)安 全方面建立了較為完善的標準����、法規(guī)及監(jiān)管制度,基本杜絕了不安全的高空作業(yè) 行為�����,安全性相當突出的高空作業(yè)平臺早已成為施工和作業(yè)中的首選設(shè)備����;

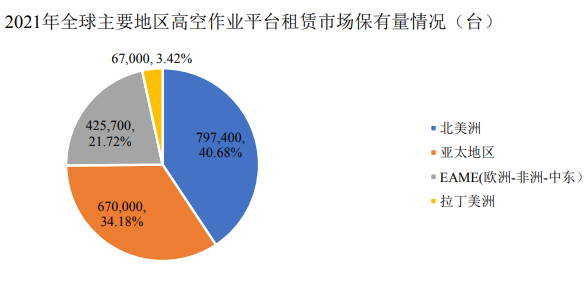

第三, 歐美國家人工成本高昂���,通過使用高空作業(yè)平臺來達到提高工效已成為較為普遍 的做法����。 根據(jù)《IPAF Powered Access Rental Market Report 2022》,2021 年全球高空 作業(yè)平臺租賃市場保有量近 200 萬臺�����,主要集中在北美�����、歐洲����、亞太等地區(qū)。

高 空作業(yè)平臺能夠滿足行業(yè)發(fā)展對于安全性��、高效性的核心需求�����,是傳統(tǒng)腳手架等 登高設(shè)備的升級替代產(chǎn)品�,區(qū)域市場發(fā)展程度與當?shù)亟?jīng)濟水平有著較高的關(guān)聯(lián)關(guān) 系��。北美����、歐洲等成熟市場設(shè)備保有量大��,增速平穩(wěn)���,需求主要為更新替換需求, 中國市場人均保有量低但增速較快�,目前已成為全球第三大市場。

數(shù)據(jù)來源:IPAF Powered Access Rental Market Report 2022 - Global with all countries

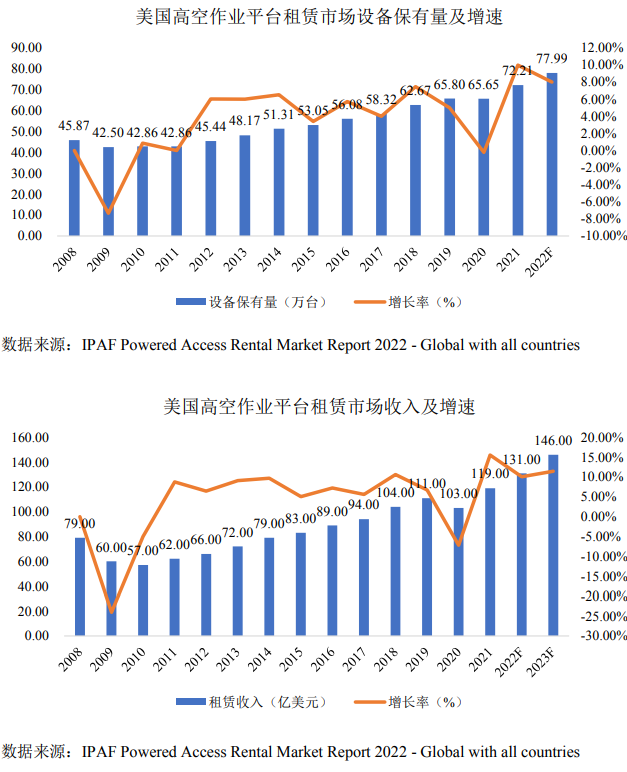

海外發(fā)達國家和地區(qū)經(jīng)濟發(fā)展水平高���,安全生產(chǎn)法規(guī)嚴格���,高空作業(yè)平臺市 場成熟,主要需求來源為存量的更新替換��,產(chǎn)品應(yīng)用普及率高���。2021 年�,美國租 賃市場高空作業(yè)平臺保有量為 72.21 萬臺���,同比增長 10%���,實現(xiàn)收入約 119 億美 元�����,同比增長 15%���。

②國內(nèi)市場高速發(fā)展,成長空間巨大

歐美之外的其他國家和地區(qū)行業(yè)大部分處于發(fā)展初期����,中國市場成長快、空 間大��。從消費市場上看��,高空作業(yè)平臺租賃業(yè)大部分尚未發(fā)展成熟����,由于生產(chǎn)成 本優(yōu)勢以及全球產(chǎn)業(yè)中心的遷移,我國有望成為未來全球高空作業(yè)平臺消費中心���。

我國高空作業(yè)平臺人均保有量及產(chǎn)品滲透率都偏低��,行業(yè)發(fā)展?jié)摿薮蟆N?國高空作業(yè)平臺產(chǎn)品沒有被廣泛應(yīng)用�,大量高空作業(yè)仍以使用腳手架為主����,或以 叉車替代�,少數(shù)情況下甚至用起重機頂部安裝一個平臺框來達到高空作業(yè)的目的, 其原因在于國內(nèi)高空作業(yè)平臺發(fā)展較晚�����,國內(nèi)市場對行業(yè)認識度不高�����,相關(guān)法律 法規(guī)也不健全��,客觀上阻礙了行業(yè)的發(fā)展壯大�����。

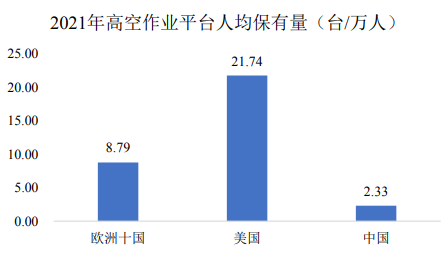

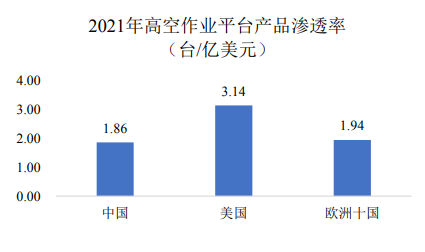

從高空作業(yè)平臺租賃市場保有量來看�����,根據(jù)《IPAF Powered Access Rental Market Report 2022》�,2021 年,中國租賃高空作業(yè)平臺保有量約 32.97 萬臺,同 比增長 57%��,而美國租賃設(shè)備市場保有量約 72.21 萬臺�����;從人均保有量來看�,美 國高空作業(yè)平臺人均保有量約 21.74 臺/每萬人,遠高于中國人均保有量的 2.33 臺/萬人�����;從產(chǎn)品滲透率來看����,2021 美國高空作業(yè)平臺產(chǎn)品滲透率(設(shè)備臺數(shù)與 GDP 之比)約 3.14 臺/每億美元,高于中國產(chǎn)品滲透率 1.86 臺/億美元�。對標美 國成熟市場,無論從總保有量����、人均保有量還是產(chǎn)品滲透率來看,中國高空作業(yè) 平臺市場潛力巨大�,未來至少還有 5~10 倍成長空間。

數(shù)據(jù)來源:IPAF Powered Access Rental Market Report 2022 - Global with all countries����,華經(jīng) 產(chǎn)業(yè)研究院

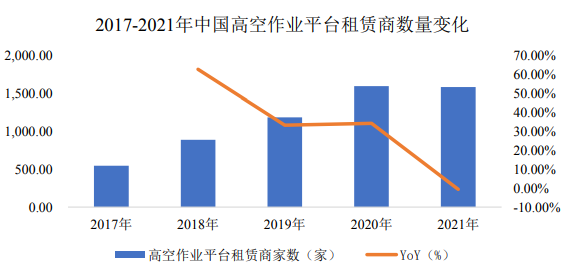

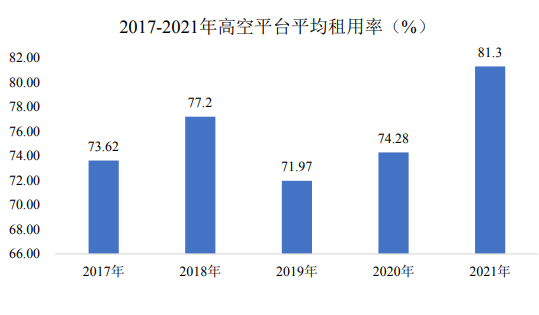

我國高空作業(yè)平臺租賃市場爆發(fā)增長,行業(yè)景氣度頗高���。受益行業(yè)市場需求 旺盛�����,我國高空作業(yè)租賃市場快速增長���。從高空作業(yè)平臺租賃商數(shù)量來看,我國 高空作業(yè)平臺數(shù)量近年來快速攀升����,迅速從 2017 年的 550 家左右增長至 2021 年 的接近 1,600 家;從設(shè)備平均出租率看�����,我國出租率維持高位����,彰顯行業(yè)高景氣。 根據(jù) ESCG 調(diào)研報告�,2020-2021 年國內(nèi)高空作業(yè)平臺市場平均出租率分別為 74.30%/81.30%��?���?紤]到一年中因為春節(jié)前后一個月項目基本處于停工狀態(tài)���,期 間設(shè)備基本都處于閑置狀態(tài)����,再加上設(shè)備出租結(jié)束后需要保養(yǎng)維護��,理論出租率 可達到 90%左右����。

數(shù)據(jù)來源:ESCG

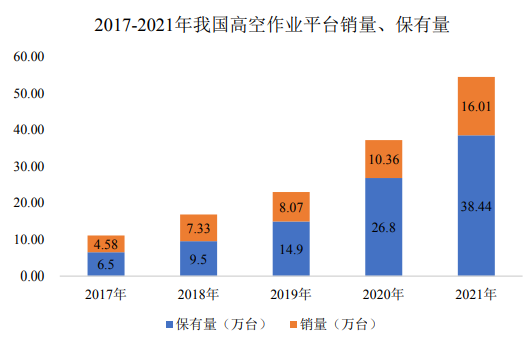

我國高空作業(yè)平臺銷量及保有量方面,2017 年行業(yè)銷量約 4.58 萬臺���,2021 年行業(yè)銷量約 16.01 萬臺�����,CAGR 約為 36.74%����;2017 年設(shè)備保有量約為 6.5 萬 臺,2021 年設(shè)備保有量約為 38.44 萬臺���,CAGR 高達 55.94%�����。

數(shù)據(jù)來源:Wind金融數(shù)據(jù)終端

③高空作業(yè)平臺的行業(yè)特點加速租賃市場快速發(fā)展

2020 年中國高空作業(yè)平臺約 26.8 萬臺的設(shè)備保有量中,設(shè)備運營服務(wù)提供 商保有量約 22 萬臺���,占總保有量的約 82.09%���,租賃是高空作業(yè)設(shè)備使用的主要 模式。高空作業(yè)平臺具有使用頻率高�,單次使用周期短的特點,更適合通過租賃的方式進行供應(yīng)��。在美國�����、歐洲等成熟市場��,設(shè)備制造商一般不直接對終端客戶 進行銷售���,而是以租賃商為中間渠道向市場提供產(chǎn)品�。

在我國,由于高空作業(yè)平 臺進入我國市場較晚����,社會認知度不高,市場初期以客戶自行采購為主�,但隨著 社會認知度提高,專業(yè)租賃廠商布局高空作業(yè)平臺租賃業(yè)務(wù)���,高空作業(yè)平臺租賃 市場快速發(fā)展��。 租賃市場的發(fā)展將推動高空作業(yè)平臺市場規(guī)模的擴容�����。租賃模式對于終端客 戶來說���,可以實現(xiàn)高空作業(yè)平臺的零購置成本,有利于促進資金周轉(zhuǎn)�����、保持流動 性�����,同時終端客戶無需考慮設(shè)備的后期保養(yǎng)、維護�����,可幫助降低使用成本���。租賃 市場的發(fā)展使得廠礦企業(yè)��、高速鐵路、風(fēng)電場�����、建筑安裝等行業(yè)領(lǐng)域的高空作業(yè) 平臺應(yīng)用得到開發(fā)�����,促進整體市場規(guī)模的擴容�����。

(2)應(yīng)用領(lǐng)域的快速發(fā)展為設(shè)備租賃行業(yè)提供強有力的需求支撐

高空作業(yè)平臺租賃因其經(jīng)濟性���、安全性等特點逐步替代腳手架等傳統(tǒng)的登高 作業(yè)設(shè)備����,主要用于高層建筑施工、復(fù)雜環(huán)境下的設(shè)備安裝���、消防管道安裝����、建 筑物外墻的清洗和維護����、高架橋梁輔助施工、大型設(shè)備制造和檢修��、超市及倉儲 物流等領(lǐng)域�����,具有施工效率高����、作業(yè)速度快、安全性好、節(jié)能環(huán)保等特點�。 應(yīng)用領(lǐng)域的快速發(fā)展為高空作業(yè)平臺租賃行業(yè)發(fā)展提供了強有力的需求支 撐。在中國城鎮(zhèn)化快速發(fā)展���、基礎(chǔ)設(shè)施建設(shè)加快的背景下�,建筑設(shè)備租賃市場仍 將保持良好的景氣度�����,今后行業(yè)資產(chǎn)規(guī)模和需求量都將保持增長的趨勢�。

(3)公司已建立起成熟的營銷模式與營銷網(wǎng)絡(luò)

在經(jīng)營過程中,公司采取的是以租賃為核心���,“采購+資產(chǎn)管理+租賃+服務(wù)” 一體化的經(jīng)營模式����。

2021 年���,公司以“東部地區(qū)網(wǎng)點加密,中西部地區(qū)重點城市布局”為指導(dǎo)方 向進一步深化全國網(wǎng)點布局�,通過建立網(wǎng)點標準模型,快速實現(xiàn)異地復(fù)制和擴張��。 得益于全國網(wǎng)點局和良好的服務(wù)口碑,“大黃蜂”品牌效應(yīng)逐漸顯現(xiàn)����。公司目前 累計服務(wù)客戶超過 6.7 萬個,其中中小客戶數(shù)量占比穩(wěn)定在 99%�,已在中小客戶 群體中初步建立了品牌效應(yīng)。

同時公司積極參與北京冬奧會�����、第十四屆全運會�、 廣東湛江機場、天津國家會展中心�����、嘉興火車站等多個重大項目建設(shè)��,積累極佳 的市場口碑�����。 本項目將加大租賃倉儲面積����、增加高空作業(yè)平臺購置以及升級區(qū)域租賃服務(wù) 能力,所需物資將在公司采購制度之下進行集中采購,并依據(jù)公司在各個區(qū)域市 場業(yè)務(wù)開展狀況調(diào)撥至各處倉庫�,同時通過大數(shù)據(jù)等信息技術(shù)優(yōu)化設(shè)備調(diào)撥,完 善現(xiàn)有租賃服務(wù)體系�。良好的業(yè)務(wù)網(wǎng)絡(luò)布局不僅為公司提升現(xiàn)有業(yè)務(wù)資產(chǎn)運營效 率提供保障,降低單個區(qū)域業(yè)務(wù)滑坡對公司經(jīng)營造成的不利影響���。

(4)公司產(chǎn)品線豐富���,客戶資源良好

與其他設(shè)備租賃行業(yè)不同,高空作業(yè)平臺首先應(yīng)用于房屋修繕等建筑后周期 領(lǐng)域����,受新建建筑開工以及基建投資的波動性影響較小,另外�����,下游對接的客戶 多為小 B 端客戶����,大 B 端客戶較少����,所以企業(yè)自身的服務(wù)能力就顯得至關(guān)重要。 客戶資源及品牌的優(yōu)勢隨著公司資產(chǎn)規(guī)模的逐步擴充、業(yè)務(wù)網(wǎng)點的增多��,在以高 質(zhì)量產(chǎn)品��、高技術(shù)服務(wù)為客戶提供建筑安全整體解決方案同時����,市場影響力逐步 增強。

公司基于高空作業(yè)平臺建立了營銷網(wǎng)絡(luò)�����,并同步引入少量玻璃吸盤車��、打樁 機�����、蜘蛛車����、蜘蛛吊等新型設(shè)備,以滿足各種環(huán)境下高空作業(yè)平臺的使用需求����。 高空作業(yè)平臺在基礎(chǔ)工程��、主體結(jié)構(gòu)�、屋面裝飾����、后續(xù)維護等場景廣泛應(yīng)用,能 夠覆蓋建筑項目全周期�����,實現(xiàn)多品類設(shè)備協(xié)同發(fā)展����。

公司的服務(wù)品質(zhì)得到了核心 客戶一致認可,客戶忠誠度不斷提高��。此外����,公司長期以來與中國中鐵、中國鐵 建���、中國交建�����、中國建筑等大型建筑業(yè)央企及豐富的小 B 端客戶有著良好合作關(guān) 系�,強大的客戶優(yōu)勢有效保障了多產(chǎn)品協(xié)同下的業(yè)務(wù)收入來源�。

4、項目投資概算

本項目計劃投資總額為 129,471.46 萬元����,包括設(shè)備購置費用 126,000.00 萬元、 建設(shè)營運資金 3,471.46 萬元����。

6、項目效益分析

本項目主要為購置高空作業(yè)平臺�����,項目預(yù)計共購置約 9,921 臺高空作業(yè)平臺�����, 實現(xiàn)年均營業(yè)收入 33,376.70 萬元��,年均凈利潤 9,911.09 萬元��。根據(jù)可行性研究測算��,項目稅后內(nèi)部收益率為 15.31%,靜態(tài)投資回收期(所得稅后)5.70 年���, 具有良好的經(jīng)濟效益��。

7�、項目涉及的備案情況

本項目已取得《浙江省麗水企業(yè)投資項目備案通知書》����,項目編號為景發(fā)改 投資〔2022〕196 號。

免責聲明:

1.本站部分文章為轉(zhuǎn)載�,其目的在于傳播更多信息,我們不對其準確性����、完整性、及時性�����、有效性和適用性等任何的陳述和保證����。本文僅代表作者本人觀點,并不代表本網(wǎng)贊同其觀點和對其真實性負責��。

2.思瀚研究院一貫高度重視知識產(chǎn)權(quán)保護并遵守中國各項知識產(chǎn)權(quán)法律。如涉及文章內(nèi)容���、版權(quán)等問題,我們將及時溝通與處理����。

美國亞利桑那州-記憶綿床墊生產(chǎn)基地擴建項目可行性研究報告

美國亞利桑那州-記憶綿床墊生產(chǎn)基地擴建項目可行性研究報告 江西宜春-高能量密度動力儲能(方形)鋰電池研發(fā)產(chǎn)業(yè)化項目可行性研究報告

江西宜春-高能量密度動力儲能(方形)鋰電池研發(fā)產(chǎn)業(yè)化項目可行性研究報告 水晶光電-臺州智能終端用光學(xué)組件技改項目可行性研究報告

水晶光電-臺州智能終端用光學(xué)組件技改項目可行性研究報告 廣西欽州-中偉股份北部灣產(chǎn)業(yè)基地三元項目一期可行性研究報告

廣西欽州-中偉股份北部灣產(chǎn)業(yè)基地三元項目一期可行性研究報告 中國天津-毫米波雷達研發(fā)中心建設(shè)項目可行性研究報告

中國天津-毫米波雷達研發(fā)中心建設(shè)項目可行性研究報告 中國重慶-國儲珞璜智慧物流園項目可行性研究報告

中國重慶-國儲珞璜智慧物流園項目可行性研究報告 安徽合肥-高性能微電子級聚酰亞胺膜材料項目可行性研究報告

安徽合肥-高性能微電子級聚酰亞胺膜材料項目可行性研究報告 廣東汕頭-生殖健康藥品整體升級項目可行性研究報告

廣東汕頭-生殖健康藥品整體升級項目可行性研究報告