鋰電池行業(yè)現(xiàn)狀�、競(jìng)爭(zhēng)格局、發(fā)展歷程及未來趨勢(shì)分析

思瀚產(chǎn)業(yè)研究院 金楊股份 2023-09-25

1、鋰電池簡(jiǎn)介

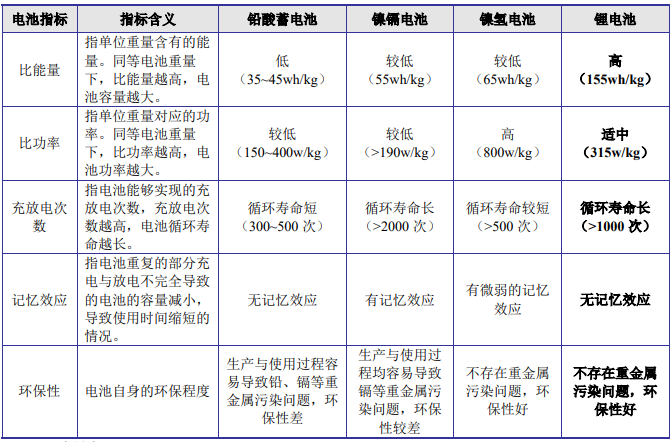

鋰電池�,又稱鋰離子電池��,是一種依靠鋰離子(Li+)在正極與負(fù)級(jí)之間移動(dòng)來達(dá)到充放電目的的一種二次電池�。與其他主要的二次電池對(duì)比,鋰電池具有能量密度高��、放電功率高���、循環(huán)壽命長(zhǎng)�、無記憶效應(yīng)和綠色環(huán)保等明顯優(yōu)勢(shì)�,具體情況如下:

資料來源:GGII

在電動(dòng)汽車、電動(dòng)輕型車�、電動(dòng)工具、消費(fèi)電子和新型儲(chǔ)能等行業(yè)大發(fā)展的背景下���,鋰電池綜合優(yōu)勢(shì)與下游領(lǐng)域?qū)﹄姵卮笕萘?����、高功率����、使用壽命和環(huán)境保護(hù)日益提升的需求相契合,存在廣闊的市場(chǎng)應(yīng)用前景����。

2、鋰電池行業(yè)的發(fā)展歷程

①全球鋰電池行業(yè)發(fā)展歷程

20 世紀(jì) 90 年代初����,日本索尼公司研制的鋰電池首次應(yīng)用于便攜式電子產(chǎn)品,開啟了全球鋰電池的商業(yè)化應(yīng)用的初步探索����;21世紀(jì)早期,隨著智能手機(jī)���、MP3��、平板電腦等消費(fèi)電子產(chǎn)品的普及與鋰電池生產(chǎn)工藝技術(shù)的提升�����,鋰電池出貨量快速增長(zhǎng),全球鋰電池產(chǎn)業(yè)進(jìn)入了快速發(fā)展期��。近年來�,受新能源汽車、電動(dòng)輕型車、電動(dòng)工具���、新型儲(chǔ)能等領(lǐng)域拉動(dòng)�,全球鋰電池的市場(chǎng)空間保持了快速增長(zhǎng)的態(tài)勢(shì)��。

②中國(guó)鋰電池行業(yè)發(fā)展歷程

我國(guó)鋰電池行業(yè)起步較晚��,自 1998年首次引入鋰電池相關(guān)技術(shù)以來��,我國(guó)鋰電池產(chǎn)業(yè)已經(jīng)走過了 24 年的發(fā)展歷程�,在國(guó)家產(chǎn)業(yè)政策積極引導(dǎo)與國(guó)內(nèi)優(yōu)秀企業(yè)自主創(chuàng)新的共同作用下,形成了較完備的產(chǎn)業(yè)鏈與全球領(lǐng)先的市場(chǎng)規(guī)模���,涌現(xiàn)了一批具有國(guó)際競(jìng)爭(zhēng)力與領(lǐng)導(dǎo)地位的鋰電池頭部企業(yè)�,與起步較早的日韓企業(yè)形成了齊頭并進(jìn)的格局��。

3�、鋰電池行業(yè)現(xiàn)狀及未來趨勢(shì)

根據(jù)終端應(yīng)用,鋰電池下游主要可分為動(dòng)力�����、消費(fèi)和儲(chǔ)能三大領(lǐng)域�,其中,動(dòng)力鋰電池主要應(yīng)用領(lǐng)域?yàn)殡妱?dòng)汽車、電動(dòng)輕型車�、電動(dòng)工具等,是當(dāng)前鋰電池的主要應(yīng)用場(chǎng)景(汽車動(dòng)力電池又稱“大動(dòng)力電池”�,電動(dòng)輕型車/電動(dòng)工具用動(dòng)力電池又稱“小動(dòng)力電池”);消費(fèi)鋰電池主要應(yīng)用于手機(jī)�����、筆記本電腦以及近期興起的藍(lán)牙耳機(jī)�、可穿戴設(shè)備等消費(fèi)電子產(chǎn)品,是鋰電池的重要應(yīng)用領(lǐng)域����;儲(chǔ)能鋰電池則主要為通信基站、用戶側(cè)削峰填谷����、離網(wǎng)電站、微電網(wǎng)��、軌道交通等的儲(chǔ)能需求提供支持��,是近年來快速發(fā)展的新興領(lǐng)域和國(guó)家政策大力支持的方向���。

受益于動(dòng)力、消費(fèi)和儲(chǔ)能三大細(xì)分領(lǐng)域的快速發(fā)展,鋰電池行業(yè)將繼續(xù)保持快速增長(zhǎng)的趨勢(shì)����,各細(xì)分領(lǐng)域的發(fā)展概況及未來趨勢(shì)的具體情況如下:

①受新能源汽車、電動(dòng)輕型車和電動(dòng)工具等終端應(yīng)用領(lǐng)域推動(dòng)�����,動(dòng)力鋰電池市場(chǎng)前景廣闊

動(dòng)力鋰電池是目前鋰電池最主要的應(yīng)用市場(chǎng)���,主要應(yīng)用于新能源汽車���、電動(dòng)輕型車、電動(dòng)工具三個(gè)領(lǐng)域�����,行業(yè)發(fā)展的驅(qū)動(dòng)因素如下:

A.技術(shù)優(yōu)勢(shì)與政策紅利疊加�����,新能源汽車繁榮景氣�,新能源汽車用動(dòng)力鋰電池市場(chǎng)空間巨大

政策端,在應(yīng)對(duì)氣候變化�、推動(dòng)綠色發(fā)展的宏觀背景下���,新能源汽車憑借能源效率、環(huán)保和智能化方面的明顯優(yōu)勢(shì)��,已成為公認(rèn)的主流發(fā)展方向����。2020 年 10月,我國(guó)出臺(tái)了《新能源汽車產(chǎn)業(yè)發(fā)展規(guī)劃(2021—2035 年)》����,大力支持新能源汽車產(chǎn)業(yè)發(fā)展,并提出了到 2025 年我國(guó)新能源汽車新車銷售量達(dá)到汽車新車銷售總量的 20%左右����,到 2035 年純新能源汽車成為新銷售車輛的主流,公共領(lǐng)域用車實(shí)現(xiàn)全面電動(dòng)化的宏大愿景����。

技術(shù)端,經(jīng)過多年政策鼓勵(lì)與企業(yè)研發(fā)創(chuàng)新�����,國(guó)內(nèi)動(dòng)力電池企業(yè)技術(shù)水平不斷增強(qiáng)���,為我國(guó)新能源汽車用鋰電池市場(chǎng)的長(zhǎng)遠(yuǎn)發(fā)展打下了基礎(chǔ)����。國(guó)際競(jìng)爭(zhēng)力方面�����,寧德時(shí)代��、比亞迪等知名企業(yè)市場(chǎng)占有率位居全球前列�,與日韓企業(yè)齊頭并進(jìn);持續(xù)創(chuàng)新方面��,國(guó)內(nèi)鋰電企業(yè)相繼推出 CTP���、刀片電池���、JTM 等新技術(shù),技術(shù)水平不斷提升��。

市場(chǎng)端�����,2022 年新能源汽車銷量為 688.66 萬輛,同比增長(zhǎng) 95.61%��,全年滲透率由 2021 年的 13.4%提升至 25.6%���,提前實(shí)現(xiàn)《新能源汽車產(chǎn)業(yè)發(fā)展規(guī)劃(2021—2035 年)》中 2025 年新能源汽車銷量達(dá)到 20%的滲透率的目標(biāo)�,向2035 年“純電動(dòng)汽車成為新銷售車輛的主流��,公共領(lǐng)域用車全面電動(dòng)化”的愿景邁進(jìn)��。

2021 年和 2022 年�,新能源汽車市場(chǎng)飛速發(fā)展帶動(dòng)中國(guó)新能源汽車用鋰電池出貨量高速增長(zhǎng),裝機(jī)量分別實(shí)現(xiàn) 142.80%和 90.68%的同比增幅����,保持了良好的增長(zhǎng)態(tài)勢(shì)。

未來�,隨著新能源汽車積分制度執(zhí)行、傳統(tǒng)車企加大在新能源汽車領(lǐng)域的投資布局加快�����、造車新勢(shì)力的持續(xù)爆發(fā)���,中國(guó)新能源汽車市場(chǎng)仍將維持高速增長(zhǎng)的態(tài)勢(shì)���,與之配套的鋰電池出貨量也將持續(xù)增長(zhǎng)��。

B.“新國(guó)標(biāo)”�、共享單車�、快遞外賣與“鉛改鋰”趨勢(shì)多重因素疊加,電動(dòng)輕型車動(dòng)力鋰電池市場(chǎng)持續(xù)景氣

電動(dòng)輕型車是新能源交通工具市場(chǎng)的重要組成部分��,主要包括電動(dòng)二輪車�、電動(dòng)三輪車等�,其中,電動(dòng)二輪車又可分為電動(dòng)自行車�、電動(dòng)輕便摩托車、電動(dòng)摩托車以及雙輪驅(qū)動(dòng)的電動(dòng)滑板車等產(chǎn)品���。2019 年我國(guó)電動(dòng)二輪車產(chǎn)量達(dá)到了3,609 萬輛����,形成了較大的市場(chǎng)規(guī)模���。

由于歷史發(fā)展因素�����,當(dāng)前我國(guó)電動(dòng)二輪車用電池以鉛酸電池為主��,與鉛酸電池相比�����,鋰電池?fù)碛兄亓枯p�、比能量高、循環(huán)壽命長(zhǎng)�����、無記憶效應(yīng)等優(yōu)點(diǎn)�,缺點(diǎn)是前期成本較高。隨著鋰電池經(jīng)濟(jì)性的提高����,鋰電二輪車的滲透率逐年提升,由2015 年的 4.40%逐年上升至 2021 年的 24.20%�。2021 年,我國(guó)電動(dòng)二輪車用動(dòng)力鋰電池出貨量為 13.1GWh���,同比增長(zhǎng) 21.7%����。

未來,我國(guó)電動(dòng)二輪車用鋰電池的持續(xù)增長(zhǎng)的驅(qū)動(dòng)因素主要來自于兩方面:一是電動(dòng)自行車市場(chǎng)規(guī)模的進(jìn)一步擴(kuò)大�����;二是鋰電二輪車的滲透率持續(xù)提升�����。

a.電動(dòng)自行車市場(chǎng)規(guī)模進(jìn)一步擴(kuò)大

在電動(dòng)自行車領(lǐng)域�,伴隨著快遞和即時(shí)配送物流市場(chǎng)的發(fā)展,近年來我國(guó)電動(dòng)自行車市場(chǎng)平穩(wěn)增長(zhǎng)�����。根據(jù)興業(yè)證券研究報(bào)告�,2020 年中國(guó)電動(dòng)自行車產(chǎn)量達(dá) 2,966.1 萬輛�,同比增長(zhǎng) 29.7%。未來���,一方面�����,相關(guān)行業(yè)標(biāo)準(zhǔn)的落地提升了電動(dòng)二輪車的使用安全性��,具備合法道路地位的共享電單車逐步受到政府支持��;另一方面�,隨著共享電動(dòng)自行車團(tuán)體運(yùn)營(yíng)政策的發(fā)布,電動(dòng)自行車共享出行運(yùn)營(yíng)規(guī)范化提高���,哈羅���、青桔、美團(tuán)等平臺(tái)共享電動(dòng)自行車的投放量有望進(jìn)一步增加�。

b.鋰電二輪車的滲透率持續(xù)提升鋰電二輪車滲透率方面,“新國(guó)標(biāo)”�、知名企業(yè)入局均將成為加速鋰電池替換鉛酸電池的長(zhǎng)期助力。

一方面�,2019 年 4 月《電動(dòng)自行車安全技術(shù)規(guī)范》《電動(dòng)摩托車和電動(dòng)輕便摩托車通用技術(shù)條件》的正式實(shí)施,對(duì)電動(dòng)二輪車的整車質(zhì)量����、電池電壓、電機(jī)功率以及最高車速等做出了具體要求�,其中要求電動(dòng)自行車整車質(zhì)量不高于55kg。

超規(guī)格的交通工具將被視為電動(dòng)摩托車或電動(dòng)輕型摩托車等機(jī)動(dòng)車進(jìn)行管理���,使用門檻明顯提升�,一是駕駛?cè)藛T需要具備駕駛證,二是車輛牌照的獲取難度也有所上升�。目前鉛酸電池電動(dòng)自行車重量普遍在 70kg 以上,鉛酸電池重量約在 20kg左右�,在現(xiàn)有技術(shù)條件下,同樣容量的鋰電池重量?jī)H為鉛酸電池的五分之一�����,使用鋰電池可使整車質(zhì)量減少 10kg 以上����。

對(duì)終端消費(fèi)者而言,繼續(xù)選用配置鉛酸電池的自行車將面臨兩難選擇:要么選擇續(xù)航里程更長(zhǎng)�����,同時(shí)資質(zhì)要求更高�����、管理更嚴(yán)格的電動(dòng)(輕型)摩托車��;要么選擇犧牲續(xù)航里程來滿足“新國(guó)標(biāo)”要求�。因此,新國(guó)標(biāo)對(duì)電動(dòng)自行車的重量要求��,加速了鋰電池對(duì)鉛酸電池的替代��。

另一方面��,眾多行業(yè)領(lǐng)先的電池企業(yè)開始布局電動(dòng)二輪車領(lǐng)域���。一方面���,傳統(tǒng)鉛酸電池巨頭天能股份、超威電池已經(jīng)布局鋰電池產(chǎn)能�����,為鋰電池對(duì)鉛酸電池的替代進(jìn)行了技術(shù)儲(chǔ)備���;另一方面��,包括寧德時(shí)代��、力神��、國(guó)軒高科��、比亞迪��、比克電池在內(nèi)的鋰電池頭部企業(yè)均在積極布局小動(dòng)力圓柱電池領(lǐng)域��。相關(guān)企業(yè)的加入將加速電動(dòng)二輪車用鋰電池的降本增效����,強(qiáng)化鋰電二輪車競(jìng)爭(zhēng)優(yōu)勢(shì),促進(jìn)鋰電二輪車滲透率的進(jìn)一步提升����。

C.電動(dòng)工具應(yīng)用場(chǎng)景不斷拓寬,無繩化趨勢(shì)與外資替代共同作用���,國(guó)內(nèi)電動(dòng)工具鋰電池市場(chǎng)未來可期

電動(dòng)工具分為專業(yè)級(jí)與家用級(jí)�����,專業(yè)級(jí)主要應(yīng)用于建筑��、維修等���,而家用級(jí)側(cè)重個(gè)人消費(fèi)者市場(chǎng)�,包括吸塵器�����、掃地機(jī)器人���、割草機(jī)、吹雪機(jī)��、洗滌器等��。傳統(tǒng)的電動(dòng)工具主要通過電線插電驅(qū)動(dòng)�����,在使用時(shí)會(huì)存在諸多不便和安全隱患�,譬如要尋找電源接口或自帶發(fā)電機(jī),可能觸電和發(fā)生過載等��。相比之下����,無繩的充電式電動(dòng)工具優(yōu)勢(shì)突出。

博世在 1969 年推出了全球首款充電電動(dòng)工具��,但由于配套的鉛酸電池笨重�、性能差�,未能大規(guī)模推廣����。隨著電池技術(shù)的發(fā)展,鎳鎘�、鎳氫電池一定程度上改善了能量密度、循環(huán)性能等方面�����,但無繩電動(dòng)工具的整體性能仍與有線電動(dòng)工具存在差距���,因此未成為主流�����。

近年來��,鋰電池技術(shù)突飛猛進(jìn)�����,在能量密度���、循環(huán)壽命、充放電倍率上有明顯優(yōu)勢(shì)�,同時(shí)更加環(huán)保,價(jià)格也隨電動(dòng)車行業(yè)的發(fā)展持續(xù)下降����,在以創(chuàng)科實(shí)業(yè)(TTI)為首的龍頭企業(yè)引領(lǐng)下,鋰電池電動(dòng)工具有力加速了電動(dòng)工具的無繩化變革��。

電動(dòng)工具電池以鋰電池為主��,并逐步取代鎳氫����、鎳鎘電池。2019 年全球鋰電池在無繩電動(dòng)工具中占比達(dá)到近 87%���。電動(dòng)工具用鋰電池以圓柱電池為主流���,主要是由于圓柱電池工藝性能穩(wěn)定、尺寸靈活�、配組方便,同時(shí)容易實(shí)現(xiàn)規(guī)?����;a(chǎn),非常適應(yīng)產(chǎn)品多樣�����、形態(tài)各異的電動(dòng)工具生產(chǎn)���,因而國(guó)內(nèi)外企業(yè)的無繩電動(dòng)工具配套的電芯都以圓柱為主�����。

根據(jù) EVTank�、伊維經(jīng)濟(jì)研究院數(shù)據(jù)����,2022 年全球電動(dòng)工具出貨量和市場(chǎng)規(guī)模預(yù)計(jì)分別為 5.1 億只和 571.9 億美元,預(yù)計(jì)到 2026 年全球電動(dòng)工具出貨量將超過 7 億臺(tái)����,市場(chǎng)規(guī)模將超過 800 億美元。受全球電動(dòng)工具市場(chǎng)增長(zhǎng)帶動(dòng)��,預(yù)計(jì)2026 年全球電動(dòng)工具對(duì)鋰電池的需求量將超過 40 億顆�。

未來,持續(xù)推動(dòng)國(guó)內(nèi)電動(dòng)工具鋰電池市場(chǎng)規(guī)模上升的驅(qū)動(dòng)因素主要為以下三方面:

a.電動(dòng)工具市場(chǎng)持續(xù)擴(kuò)大

隨著消費(fèi)者在不同領(lǐng)域的需求被發(fā)掘,電動(dòng)工具廠商不斷開拓新產(chǎn)品線�����,近年來電動(dòng)工具市場(chǎng)一直保持著持續(xù)增長(zhǎng)的趨勢(shì)����。根據(jù) AlliedMarketResearch 統(tǒng)計(jì)數(shù)據(jù)�,2019 年全球動(dòng)力工具市場(chǎng)規(guī)模為 236.00 億美元,預(yù)計(jì)到 2027 年可達(dá)到391.50 億美元�����,年復(fù)合增長(zhǎng)率為 6.53%���。

b.無繩電動(dòng)工具滲透率進(jìn)一步提升

無繩電動(dòng)工具滲透率進(jìn)一步提升主要是由于:(a)因環(huán)保問題�,2017 年歐盟新規(guī)全面禁止無線電動(dòng)工具使用鎳鎘電池����;(b)鎳氫電池相較鋰電池而言,能量密度較低�����,低溫性能差,另外存在自放電等問題�����;(c)鋰電池能量密度高����、容量大、循環(huán)壽命好��,能夠滿足電動(dòng)工具高倍率性和輕便化趨勢(shì)����。

c.外資廠商擴(kuò)產(chǎn)重心向大動(dòng)力電池轉(zhuǎn)移,國(guó)內(nèi)圓柱鋰電池廠商加速替代

由于大動(dòng)力電池市場(chǎng)空間巨大��,預(yù)計(jì)未來幾年供需缺口較大���,外資企業(yè)重點(diǎn)擴(kuò)產(chǎn)布局新能源汽車用鋰電池���,而適逢圓柱鋰電池廠商在大動(dòng)力領(lǐng)域受挫,轉(zhuǎn)而向電動(dòng)工具領(lǐng)域進(jìn)行布局�,目前億緯鋰能、力神電池��、比克電池等鋰電池供應(yīng)商分別通過了 TTI、博世��、史丹利百得���、寶時(shí)得等一家或多家知名電動(dòng)工具廠商的認(rèn)證�。

綜上�����,國(guó)內(nèi)電動(dòng)工具用鋰電池市場(chǎng)規(guī)模有望持續(xù)擴(kuò)大�。

②新興消費(fèi)電子拉動(dòng)鋰電池出貨�,消費(fèi)鋰電池將平穩(wěn)增長(zhǎng)

消費(fèi)電子產(chǎn)品主要包括智能手機(jī)、筆記本電腦�、平板電腦以及智能硬件等。受集成電路�、物聯(lián)網(wǎng)技術(shù)的快速發(fā)展,消費(fèi)電子產(chǎn)品的功能日益強(qiáng)大�,應(yīng)用場(chǎng)景不斷拓寬,逐漸成為人們?nèi)粘I?���、辦公、娛樂所不可缺少的必需品�。

根據(jù) IDC 數(shù)據(jù)���,2009 年到 2019 年,全球消費(fèi)電子行業(yè)市場(chǎng)規(guī)模從 2,450 億美元快速增至 7,150 億美元�����,年復(fù)合增長(zhǎng)率 11.3%����。受 5G 智能手機(jī)換機(jī)潮、筆記本電腦在線學(xué)習(xí)與遠(yuǎn)程辦公需求常態(tài)化�、新興智能硬件設(shè)備不斷推出等因素影響,預(yù)計(jì)未來消費(fèi)電子市場(chǎng)仍將保持平穩(wěn)增長(zhǎng)�,2025 年市場(chǎng)規(guī)模將達(dá)到 9,390 億美元。

隨著消費(fèi)電子行業(yè)的快速發(fā)展�,消費(fèi)鋰電池出貨量快速增長(zhǎng),根據(jù)中國(guó)儲(chǔ)能網(wǎng)數(shù)據(jù)����,2021 年我國(guó)消費(fèi)鋰電池產(chǎn)量為 72GWh,實(shí)現(xiàn)同比增長(zhǎng) 18%�����。未來��,消費(fèi)電子產(chǎn)品的輕便化、高性能要求不斷提高����,對(duì)消費(fèi)類鋰電池的續(xù)航時(shí)間、充電速度等提出新的要求�,GGII 預(yù)計(jì)消費(fèi)類鋰電池需求將持續(xù)保持增長(zhǎng)態(tài)勢(shì),每年增速保持在 5%-10%之間����。

③發(fā)電側(cè)、電網(wǎng)側(cè)和用戶側(cè)儲(chǔ)能應(yīng)用場(chǎng)景拓寬��,儲(chǔ)能鋰電池市場(chǎng)發(fā)展?jié)摿薮?/strong>

儲(chǔ)能鋰電池行業(yè)發(fā)展?jié)摿薮?��,但由于技術(shù)、政策����、成本等原因,我國(guó)儲(chǔ)能鋰電池市場(chǎng)起步相對(duì)較晚�。目前,我國(guó)儲(chǔ)能鋰電池主要用于通信基站��、用戶側(cè)削峰填谷���、離網(wǎng)電站����、微電網(wǎng)、軌道交通等�����,部分還出口東南亞����、歐美、澳大利亞等市場(chǎng)��。

新型儲(chǔ)能行業(yè)作為能源領(lǐng)域碳達(dá)峰碳中和的關(guān)鍵支撐之一�����,是國(guó)家大力支持的方向�。2021 年 8 月,國(guó)家發(fā)改委���、國(guó)家能源局聯(lián)合發(fā)布了《關(guān)于加快推動(dòng)新型儲(chǔ)能發(fā)展的指導(dǎo)意見》�,明確提出主要目標(biāo)是到 2025 年���,實(shí)現(xiàn)新型儲(chǔ)能裝機(jī)規(guī)模達(dá) 3000 萬千瓦以上�。到 2030 年,實(shí)現(xiàn)新型儲(chǔ)能全面市場(chǎng)化發(fā)展�。其中,上述意見明確要求推動(dòng)鋰電池等相對(duì)成熟新型儲(chǔ)能技術(shù)成本持續(xù)下降和商業(yè)化規(guī)模應(yīng)用����。因此,隨著相關(guān)配套政策的實(shí)施�����,新型儲(chǔ)能相關(guān)的鋰電池產(chǎn)業(yè)鏈將迎來較大的市場(chǎng)機(jī)會(huì)����。

據(jù) GGII 統(tǒng)計(jì)數(shù)據(jù)顯示,2022 年中國(guó)儲(chǔ)能電池市場(chǎng)出貨量已由 2020 年的16.2GWh 飛速增長(zhǎng)至 130GWh��,年復(fù)合增長(zhǎng)率 183.28%�����,其中電力儲(chǔ)能�����、家庭儲(chǔ)能����、便攜式儲(chǔ)能分別同比增長(zhǎng) 216.2%、354.5%和 207.7%未來�����,隨著相關(guān)配套政策實(shí)施���,疊加新能源并網(wǎng)���、發(fā)電側(cè)新能源消納市場(chǎng)需求提升、5G 商業(yè)化應(yīng)用落地等因素影響���,我國(guó)儲(chǔ)能鋰電池市場(chǎng)將進(jìn)一步擴(kuò)大��。

4����、鋰電池行業(yè)的競(jìng)爭(zhēng)格局

①圓柱鋰電池廠商整體的行業(yè)競(jìng)爭(zhēng)格局

根據(jù) EVTank 發(fā)布的《中國(guó)圓柱鋰離子電池行業(yè)發(fā)展白皮書(2022 年)》�,全球圓柱鋰電池行業(yè)集中度相對(duì)較高,前 9 名圓柱鋰電池廠商約占據(jù)三分之二的市場(chǎng)份額,排名靠前的廠商依次為松下集團(tuán)�����、LG 化學(xué)���、三星 SDI�、億緯鋰能��、天鵬電源���、比克電池���、Sunpower、力神電池���、Highstar����。

②各細(xì)分應(yīng)用領(lǐng)域鋰電池廠商的行業(yè)競(jìng)爭(zhēng)格局

從地區(qū)分布來看���,經(jīng)過多年政策鼓勵(lì),我國(guó)鋰電池產(chǎn)業(yè)快速發(fā)展��,松下、LG化學(xué)�、三星 SDI 等主要鋰電池外資制造商在我國(guó)均設(shè)有生產(chǎn)基地,目前中國(guó)已成為全球最主要的鋰電池產(chǎn)地之一�����。

從細(xì)分市場(chǎng)來看����,動(dòng)力鋰電池、消費(fèi)鋰電池�、儲(chǔ)能鋰電池各應(yīng)用領(lǐng)域的主導(dǎo)企業(yè)存在區(qū)別,但整體幾乎都呈現(xiàn)寡頭格局�。

各細(xì)分領(lǐng)域的競(jìng)爭(zhēng)格局具體情況如下:

A.動(dòng)力鋰電池競(jìng)爭(zhēng)格局

a.汽車動(dòng)力電池領(lǐng)域

在汽車動(dòng)力鋰電池領(lǐng)域,國(guó)內(nèi)企業(yè)在汽車動(dòng)力鋰電池領(lǐng)域處于相對(duì)領(lǐng)先地位����,中日韓三國(guó)頭部企業(yè)的寡頭格局基本形成。據(jù)統(tǒng)計(jì)�,2021 年,中資企業(yè)寧德時(shí)代���、韓國(guó)企業(yè) LG 化學(xué)�����、日資企業(yè)松下����、中資企業(yè)比亞迪與韓國(guó)企業(yè) SKI 分別占據(jù)動(dòng)力電池裝機(jī)量前五名,前五家企業(yè)合計(jì)市場(chǎng)占有率約為 80%�,已形成較為穩(wěn)定的寡頭格局。

b.電動(dòng)輕型車動(dòng)力鋰電池領(lǐng)域

電動(dòng)輕型車(主要為電動(dòng)兩輪車)用鋰電池方面�,EVTank 數(shù)據(jù)顯示,2021年鋰電兩輪車的產(chǎn)量為 1,317 萬輛����,總體滲透率為 24.2%,帶動(dòng)電動(dòng)兩輪車用鋰離子電池出貨 13.1GWh�。

從競(jìng)爭(zhēng)格局來看,根據(jù) EVTank 發(fā)布的《中國(guó)電動(dòng)兩輪車行業(yè)發(fā)展白皮書(2022 年)》���,2021 年國(guó)內(nèi)主要電動(dòng)兩輪車鋰電池企業(yè)供應(yīng)商分別為星恒電源�、天能股份��、新能安和超威電池��,四家企業(yè)合計(jì)份額超過 70%����。此外���,該行業(yè)的競(jìng)爭(zhēng)廠商還包括寧德時(shí)代���、遠(yuǎn)東股份���、橫店?yáng)|磁、比克電池�����、億緯鋰能�、鵬輝能源、力神電池等�。

c.電動(dòng)工具動(dòng)力鋰電池領(lǐng)域

電動(dòng)工具用鋰電池方面,根據(jù) EVTank��、伊維經(jīng)濟(jì)研究院數(shù)據(jù)�,2022 年全球電動(dòng)工具出貨量和市場(chǎng)規(guī)模預(yù)計(jì)分別為 5.1 億只和 571.9 億美元,預(yù)計(jì)到 2026 年全球電動(dòng)工具出貨量將超過 7 億臺(tái)���,市場(chǎng)規(guī)模將超過 800 億美元�����。受全球電動(dòng)工具市場(chǎng)增帶動(dòng)�����,預(yù)計(jì) 2026 年全球電動(dòng)工具對(duì)鋰電池的需求量將超過 40 億顆���。

從競(jìng)爭(zhēng)格局來看�����,國(guó)際鋰電池廠商起步較早�,占據(jù)了較大的市場(chǎng)空間:2017年�����,三星 SDI�、LG 化學(xué)、Murata 在電動(dòng)工具電池領(lǐng)域占據(jù)了約 75%的市場(chǎng)份額�����。2018 年以來�,在國(guó)內(nèi)高倍率鋰電池技術(shù)水平不斷突破���、國(guó)際鋰電池廠商重點(diǎn)布局汽車動(dòng)力電池領(lǐng)域的背景下,億緯鋰能����、力神電池�����、比克電池�、天鵬電源等多家國(guó)內(nèi)鋰電池供應(yīng)商分別通過了 TTI、博世��、史丹利百得�、寶時(shí)得等一家或多家知名電動(dòng)工具廠商的認(rèn)證,打入了國(guó)際電動(dòng)工具廠商供應(yīng)鏈���,逐步替代外資電池廠商的份額����。根據(jù) EVTank 數(shù)據(jù)�,2021 年全鋰電二輪車滲透率方面,“新國(guó)標(biāo)”���、知名企業(yè)入局均將成為加速鋰電池替換鉛酸電池的長(zhǎng)期助力����。

一方面,2019 年 4 月《電動(dòng)自行車安全技術(shù)規(guī)范》《電動(dòng)摩托車和電動(dòng)輕便摩托車通用技術(shù)條件》的正式實(shí)施�,對(duì)電動(dòng)二輪車的整車質(zhì)量、電池電壓���、電機(jī)功率以及最高車速等做出了具體要求�����,其中要求電動(dòng)自行車整車質(zhì)量不高于55kg����。

超規(guī)格的交通工具將被視為電動(dòng)摩托車或電動(dòng)輕型摩托車等機(jī)動(dòng)車進(jìn)行管理��,使用門檻明顯提升�����,一是駕駛?cè)藛T需要具備駕駛證���,二是車輛牌照的獲取難度也有所上升�。目前鉛酸電池電動(dòng)自行車重量普遍在 70kg 以上,鉛酸電池重量約在 20kg左右����,在現(xiàn)有技術(shù)條件下,同樣容量的鋰電池重量?jī)H為鉛酸電池的五分之一��,使用鋰電池可使整車質(zhì)量減少 10kg 以上�。

對(duì)終端消費(fèi)者而言,繼續(xù)選用配置鉛酸電池的自行車將面臨兩難選擇:要么選擇續(xù)航里程更長(zhǎng)��,同時(shí)資質(zhì)要求更高�、管理更嚴(yán)格的電動(dòng)(輕型)摩托車����;要么選擇犧牲續(xù)航里程來滿足“新國(guó)標(biāo)”要求。因此�,新國(guó)標(biāo)對(duì)電動(dòng)自行車的重量要求,加速了鋰電池對(duì)鉛酸電池的替代���。

另一方面�,眾多行業(yè)領(lǐng)先的電池企業(yè)開始布局電動(dòng)二輪車領(lǐng)域����。一方面��,傳統(tǒng)鉛酸電池巨頭天能股份���、超威電池已經(jīng)布局鋰電池產(chǎn)能,為鋰電池對(duì)鉛酸電池的替代進(jìn)行了技術(shù)儲(chǔ)備�����;另一方面�����,包括寧德時(shí)代����、力神、國(guó)軒高科���、比亞迪���、比克電池在內(nèi)的鋰電池頭部企業(yè)均在積極布局小動(dòng)力圓柱電池領(lǐng)域。相關(guān)企業(yè)的加入將加速電動(dòng)二輪車用鋰電池的降本增效�,強(qiáng)化鋰電二輪車競(jìng)爭(zhēng)優(yōu)勢(shì),促進(jìn)鋰電二輪車滲透率的進(jìn)一步提升。

C.電動(dòng)工具應(yīng)用場(chǎng)景不斷拓寬����,無繩化趨勢(shì)與外資替代共同作用,國(guó)內(nèi)電動(dòng)工具鋰電池市場(chǎng)未來可期

電動(dòng)工具分為專業(yè)級(jí)與家用級(jí)�����,專業(yè)級(jí)主要應(yīng)用于建筑�、維修等,而家用級(jí)側(cè)重個(gè)人消費(fèi)者市場(chǎng)���,包括吸塵器�、掃地機(jī)器人�、割草機(jī)、吹雪機(jī)��、洗滌器等�����。傳統(tǒng)的電動(dòng)工具主要通過電線插電驅(qū)動(dòng)�����,在使用時(shí)會(huì)存在諸多不便和安全隱患���,譬如要尋找電源接口或自帶發(fā)電機(jī)����,可能觸電和發(fā)生過載等�����。相比之下��,無繩的充電式電動(dòng)工具優(yōu)勢(shì)突出�。

博世在 1969 年推出了全球首款充電電動(dòng)工具,但由于配套的鉛酸電池笨重��、性能差�,未能大規(guī)模推廣。隨著電池技術(shù)的發(fā)展����,鎳鎘、鎳氫電池一定程度上改善了能量密度��、循環(huán)性能等方面��,但無繩電動(dòng)工具的整體性能仍與有線電動(dòng)工具存在差距,因此未成為主流�����。

近年來���,鋰電池技術(shù)突飛猛進(jìn)�����,在能量密度��、循環(huán)壽命��、充放電倍率上有明顯優(yōu)勢(shì)�����,同時(shí)更加環(huán)保���,價(jià)格也隨電動(dòng)車行業(yè)的發(fā)展持續(xù)下降��,在以創(chuàng)科實(shí)業(yè)(TTI)為首的龍頭企業(yè)引領(lǐng)下����,鋰電池電動(dòng)工具有力加速了電動(dòng)工具的無繩化變革�。

電動(dòng)工具電池以鋰電池為主��,并逐步取代鎳氫����、鎳鎘電池。2019 年全球鋰電池在無繩電動(dòng)工具中占比達(dá)到近 87%���。電動(dòng)工具用鋰電池以圓柱電池為主流�����,主要是由于圓柱電池工藝性能穩(wěn)定����、尺寸靈活����、配組方便,同時(shí)容易實(shí)現(xiàn)規(guī)?��;a(chǎn)��,非常適應(yīng)產(chǎn)品多樣���、形態(tài)各異的電動(dòng)工具生產(chǎn)��,因而國(guó)內(nèi)外企業(yè)的無繩電動(dòng)工具配套的電芯都以圓柱為主�����。

根據(jù) EVTank�、伊維經(jīng)濟(jì)研究院數(shù)據(jù)�����,2022 年全球電動(dòng)工具出貨量和市場(chǎng)規(guī)模預(yù)計(jì)分別為 5.1 億只和 571.9 億美元�����,預(yù)計(jì)到 2026 年全球電動(dòng)工具出貨量將超過 7 億臺(tái)���,市場(chǎng)規(guī)模將超過 800 億美元����。受全球電動(dòng)工具市場(chǎng)增長(zhǎng)帶動(dòng)�����,預(yù)計(jì)2026 年全球電動(dòng)工具對(duì)鋰電池的需求量將超過 40 億顆�����。

未來��,持續(xù)推動(dòng)國(guó)內(nèi)電動(dòng)工具鋰電池市場(chǎng)規(guī)模上升的驅(qū)動(dòng)因素主要為以下三方面:

a.電動(dòng)工具市場(chǎng)持續(xù)擴(kuò)大

隨著消費(fèi)者在不同領(lǐng)域的需求被發(fā)掘�,電動(dòng)工具廠商不斷開拓新產(chǎn)品線,近年來電動(dòng)工具市場(chǎng)一直保持著持續(xù)增長(zhǎng)的趨勢(shì)�。根據(jù) AlliedMarketResearch 統(tǒng)計(jì)數(shù)據(jù),2019 年全球動(dòng)力工具市場(chǎng)規(guī)模為 236.00 億美元�,預(yù)計(jì)到 2027 年可達(dá)到391.50 億美元,年復(fù)合增長(zhǎng)率為 6.53%��。

b.無繩電動(dòng)工具滲透率進(jìn)一步提升

無繩電動(dòng)工具滲透率進(jìn)一步提升主要是由于:(a)因環(huán)保問題���,2017 年歐盟新規(guī)全面禁止無線電動(dòng)工具使用鎳鎘電池��;(b)鎳氫電池相較鋰電池而言��,能量密度較低����,低溫性能差,另外存在自放電等問題����;(c)鋰電池能量密度高、容量大���、循環(huán)壽命好����,能夠滿足電動(dòng)工具高倍率性和輕便化趨勢(shì)����。

c.外資廠商擴(kuò)產(chǎn)重心向大動(dòng)力電池轉(zhuǎn)移,國(guó)內(nèi)圓柱鋰電池廠商加速替代

由于大動(dòng)力電池市場(chǎng)空間巨大��,預(yù)計(jì)未來幾年供需缺口較大�,外資企業(yè)重點(diǎn)擴(kuò)產(chǎn)布局新能源汽車用鋰電池,而適逢圓柱鋰電池廠商在大動(dòng)力領(lǐng)域受挫����,轉(zhuǎn)而向電動(dòng)工具領(lǐng)域進(jìn)行布局,目前億緯鋰能�、力神電池、比克電池等鋰電池供應(yīng)商分別通過了 TTI、博世�、史丹利百得、寶時(shí)得等一家或多家知名電動(dòng)工具廠商的認(rèn)證��。

綜上�����,國(guó)內(nèi)電動(dòng)工具用鋰電池市場(chǎng)規(guī)模有望持續(xù)擴(kuò)大�����。

②新興消費(fèi)電子拉動(dòng)鋰電池出貨�,消費(fèi)鋰電池將平穩(wěn)增長(zhǎng)

消費(fèi)電子產(chǎn)品主要包括智能手機(jī)���、筆記本電腦���、平板電腦以及智能硬件等。受集成電路����、物聯(lián)網(wǎng)技術(shù)的快速發(fā)展,消費(fèi)電子產(chǎn)品的功能日益強(qiáng)大����,應(yīng)用場(chǎng)景不斷拓寬�����,逐漸成為人們?nèi)粘I?����、辦公�、娛樂所不可缺少的必需品�。

根據(jù) IDC 數(shù)據(jù),2009 年到 2019 年�,全球消費(fèi)電子行業(yè)市場(chǎng)規(guī)模從 2,450 億美元快速增至 7,150 億美元,年復(fù)合增長(zhǎng)率 11.3%�。受 5G 智能手機(jī)換機(jī)潮、筆記本電腦在線學(xué)習(xí)與遠(yuǎn)程辦公需求常態(tài)化�、新興智能硬件設(shè)備不斷推出等因素影響,預(yù)計(jì)未來消費(fèi)電子市場(chǎng)仍將保持平穩(wěn)增長(zhǎng)���,2025 年市場(chǎng)規(guī)模將達(dá)到 9,390 億美元����。

隨著消費(fèi)電子行業(yè)的快速發(fā)展�����,消費(fèi)鋰電池出貨量快速增長(zhǎng),根據(jù)中國(guó)儲(chǔ)能網(wǎng)數(shù)據(jù)��,2021 年我國(guó)消費(fèi)鋰電池產(chǎn)量為 72GWh���,實(shí)現(xiàn)同比增長(zhǎng) 18%��。未來,消費(fèi)電子產(chǎn)品的輕便化���、高性能要求不斷提高���,對(duì)消費(fèi)類鋰電池的續(xù)航時(shí)間、充電速度等提出新的要求�,GGII 預(yù)計(jì)消費(fèi)類鋰電池需求將持續(xù)保持增長(zhǎng)態(tài)勢(shì),每年增速保持在 5%-10%之間���。

③發(fā)電側(cè)���、電網(wǎng)側(cè)和用戶側(cè)儲(chǔ)能應(yīng)用場(chǎng)景拓寬,儲(chǔ)能鋰電池市場(chǎng)發(fā)展?jié)摿薮?/strong>

儲(chǔ)能鋰電池行業(yè)發(fā)展?jié)摿薮?,但由于技術(shù)、政策、成本等原因�,我國(guó)儲(chǔ)能鋰電池市場(chǎng)起步相對(duì)較晚。目前�����,我國(guó)儲(chǔ)能鋰電池主要用于通信基站�、用戶側(cè)削峰填谷、離網(wǎng)電站��、微電網(wǎng)��、軌道交通等��,部分還出口東南亞���、歐美��、澳大利亞等市場(chǎng)�����。

新型儲(chǔ)能行業(yè)作為能源領(lǐng)域碳達(dá)峰碳中和的關(guān)鍵支撐之一��,是國(guó)家大力支持的方向�。2021 年 8 月,國(guó)家發(fā)改委��、國(guó)家能源局聯(lián)合發(fā)布了《關(guān)于加快推動(dòng)新型儲(chǔ)能發(fā)展的指導(dǎo)意見》����,明確提出主要目標(biāo)是到 2025 年,實(shí)現(xiàn)新型儲(chǔ)能裝機(jī)規(guī)模達(dá) 3000 萬千瓦以上�。到 2030 年,實(shí)現(xiàn)新型儲(chǔ)能全面市場(chǎng)化發(fā)展����。其中,上述意見明確要求推動(dòng)鋰電池等相對(duì)成熟新型儲(chǔ)能技術(shù)成本持續(xù)下降和商業(yè)化規(guī)模應(yīng)用���。因此,隨著相關(guān)配套政策的實(shí)施�,新型儲(chǔ)能相關(guān)的鋰電池產(chǎn)業(yè)鏈將迎來較大的市場(chǎng)機(jī)會(huì)。

據(jù) GGII 統(tǒng)計(jì)數(shù)據(jù)顯示���,2022 年中國(guó)儲(chǔ)能電池市場(chǎng)出貨量已由 2020 年的

16.2GWh 飛速增長(zhǎng)至 130GWh�,年復(fù)合增長(zhǎng)率 183.28%�����,其中電力儲(chǔ)能、家庭儲(chǔ)能�����、便攜式儲(chǔ)能分別同比增長(zhǎng) 216.2%�����、354.5%和 207.7%未來�����,隨著相關(guān)配套政策實(shí)施���,疊加新能源并網(wǎng)��、發(fā)電側(cè)新能源消納市場(chǎng)需求提升��、5G 商業(yè)化應(yīng)用落地等因素影響��,我國(guó)儲(chǔ)能鋰電池市場(chǎng)將進(jìn)一步擴(kuò)大��。

5�、鋰電池行業(yè)的特點(diǎn)

①鋰電池安全問題亟待解決

在新能源汽車對(duì)傳統(tǒng)燃油車的替代趨勢(shì)基本確定的背景下����,鋰電池憑借能量密度高����、放電功率高�����、循環(huán)壽命長(zhǎng)等優(yōu)勢(shì)����,是目前電動(dòng)汽車使用的主要?jiǎng)恿﹄姵亍H欢陙?�,鋰電池?zé)崾Э貙?dǎo)致的安全事故偶有發(fā)生�,對(duì)消費(fèi)者的生命與財(cái)產(chǎn)安全造成了威脅。

為應(yīng)對(duì)鋰電池安全性問題���,促進(jìn)我國(guó)新能源汽車等戰(zhàn)略新興行業(yè)的健康發(fā)展,我國(guó)公布了《電動(dòng)汽車用動(dòng)力蓄電池安全要求》強(qiáng)制國(guó)家標(biāo)準(zhǔn)��,該標(biāo)準(zhǔn)自 2021 年開始施行�����,強(qiáng)制要求鋰電池出廠前進(jìn)行嚴(yán)密的安全測(cè)試,包括電芯的 6 項(xiàng)與電池系統(tǒng)的 15 項(xiàng)安全性試驗(yàn)�����,以確保鋰電池的使用安全����。

隨著強(qiáng)制標(biāo)準(zhǔn)的施行,鋰電池安全性門檻明顯提升�����,電池安全性的保障程度將愈發(fā)受到生產(chǎn)企業(yè)����、終端使用者和政府監(jiān)管部門的重視,而鋰電池企業(yè)將如何最大程度降低鋰電池的安全問題���,是鋰電池及相關(guān)行業(yè)面臨的挑戰(zhàn)����。

②鋰電池多種技術(shù)路線并存

近年來���,鋰電池商業(yè)化應(yīng)用快速發(fā)展����,為應(yīng)對(duì)新能源汽車等終端應(yīng)用市場(chǎng)對(duì)鋰電池不斷提升的要求,鋰電池新興技術(shù)不斷涌現(xiàn)�����,呈現(xiàn)多種技術(shù)路線并存的情形���。目前���,鋰電池的技術(shù)路線差異主要表現(xiàn)在正極材料體系和封裝形式等方面。

一是鋰電池的正極材料技術(shù)路線存在差異��。正極材料是鋰電池的重要組成部分����,其特性對(duì)于電池的能量密度、循環(huán)壽命��、安全性能等具有重要影響���,技術(shù)路線主要包括三元材料、錳酸鋰�、磷酸鐵鋰��、鈷酸鋰等���。電池精密結(jié)構(gòu)件及材料憑借其較強(qiáng)的通用性可廣泛用作鋰電池的封裝或?qū)щ姴牧希话悴皇苷龢O材料技術(shù)路線的影響�����。

二是鋰電池的封裝形式存在差異���。封裝形式是指單體鋰電池的封裝結(jié)構(gòu)���,不同的封裝形式應(yīng)不同的工藝制程,也對(duì)應(yīng)了不同形態(tài)的電池精密結(jié)構(gòu)件���。目前��,鋰電池封裝形式技術(shù)路線主要包括圓柱�����、方形��、軟包三種形式

目前�����,圓柱��、方形和軟包三類鋰電池特性各有優(yōu)劣�����,在全球市場(chǎng)呈“三分天下”的競(jìng)爭(zhēng)格局�����,均有較大的市場(chǎng)發(fā)展空間�。

2020 年 9 月,特斯拉推出了 46800 大圓柱電池方案�����。與傳統(tǒng)的小圓柱電池相比����,大圓柱電池技術(shù)可降低電池包中電池的數(shù)量以及相應(yīng)的結(jié)構(gòu)件數(shù)量,提升能量密度���、簡(jiǎn)化電池管理系系統(tǒng)要求高于方形電池的劣勢(shì)���。

從目前進(jìn)展來看,2022 年特斯拉已實(shí)現(xiàn) 4680 大圓柱電池量產(chǎn)�����,周產(chǎn)能達(dá)到86.8 萬顆����,約對(duì)應(yīng) 1000 輛 ModelY 的需求。2022 年 9 月��,寶馬集團(tuán)宣布從 2025年起在其新車型中使用 46 系列圓柱電芯���,并將首批合作伙伴鎖定為寧德時(shí)代和億緯鋰能�。國(guó)內(nèi)外其他知名電池廠商亦在穩(wěn)步推進(jìn) 4680 大圓柱電池布局�����。

免責(zé)聲明:

1.本站部分文章為轉(zhuǎn)載�����,其目的在于傳播更多信息,我們不對(duì)其準(zhǔn)確性�����、完整性����、及時(shí)性、有效性和適用性等任何的陳述和保證�。本文僅代表作者本人觀點(diǎn),并不代表本網(wǎng)贊同其觀點(diǎn)和對(duì)其真實(shí)性負(fù)責(zé)�。

2.思瀚研究院一貫高度重視知識(shí)產(chǎn)權(quán)保護(hù)并遵守中國(guó)各項(xiàng)知識(shí)產(chǎn)權(quán)法律。如涉及文章內(nèi)容����、版權(quán)等問題,我們將及時(shí)溝通與處理����。

美國(guó)亞利桑那州-記憶綿床墊生產(chǎn)基地?cái)U(kuò)建項(xiàng)目可行性研究報(bào)告

美國(guó)亞利桑那州-記憶綿床墊生產(chǎn)基地?cái)U(kuò)建項(xiàng)目可行性研究報(bào)告 江西宜春-高能量密度動(dòng)力儲(chǔ)能(方形)鋰電池研發(fā)產(chǎn)業(yè)化項(xiàng)目可行性研究報(bào)告

江西宜春-高能量密度動(dòng)力儲(chǔ)能(方形)鋰電池研發(fā)產(chǎn)業(yè)化項(xiàng)目可行性研究報(bào)告 水晶光電-臺(tái)州智能終端用光學(xué)組件技改項(xiàng)目可行性研究報(bào)告

水晶光電-臺(tái)州智能終端用光學(xué)組件技改項(xiàng)目可行性研究報(bào)告 廣西欽州-中偉股份北部灣產(chǎn)業(yè)基地三元項(xiàng)目一期可行性研究報(bào)告

廣西欽州-中偉股份北部灣產(chǎn)業(yè)基地三元項(xiàng)目一期可行性研究報(bào)告 中國(guó)天津-毫米波雷達(dá)研發(fā)中心建設(shè)項(xiàng)目可行性研究報(bào)告

中國(guó)天津-毫米波雷達(dá)研發(fā)中心建設(shè)項(xiàng)目可行性研究報(bào)告 中國(guó)重慶-國(guó)儲(chǔ)珞璜智慧物流園項(xiàng)目可行性研究報(bào)告

中國(guó)重慶-國(guó)儲(chǔ)珞璜智慧物流園項(xiàng)目可行性研究報(bào)告 安徽合肥-高性能微電子級(jí)聚酰亞胺膜材料項(xiàng)目可行性研究報(bào)告

安徽合肥-高性能微電子級(jí)聚酰亞胺膜材料項(xiàng)目可行性研究報(bào)告 廣東汕頭-生殖健康藥品整體升級(jí)項(xiàng)目可行性研究報(bào)告

廣東汕頭-生殖健康藥品整體升級(jí)項(xiàng)目可行性研究報(bào)告